Een naamloze vennootschap (nv) is een rechtsvorm voor een onderneming waarvan het kapitaal verdeeld is in aandelen. Het bijzondere aan een naamloze vennootschap is dat de aandeelhouders niet persoonlijk aansprakelijk zijn voor de schulden van de onderneming. De aandelen van een nv zijn vrij overdraagbaar. De hoogste autoriteit ligt bij deze aandeelhouders, wat inhoudt dat zij het recht hebben om beslissingen te nemen voor het bedrijf. Ze hebben ook de bevoegdheid om het bestuur aan te stellen en te ontslaan, en de aandelen zijn overdraagbaar.

De leiding van het bedrijf is in handen van de bestuurders, die dagelijkse beslissingen nemen. Bij een naamloze vennootschap (nv) is er vaak een raad van commissarissen die toezicht houdt op het bestuur (two-tier board). In sommige gevallen zijn de toezichthouders echter direct onderdeel van het bestuur (one-tier board).

Wat is het voordeel van een nv?

Het kiezen voor een naamloze vennootschap brengt verschillende voordelen met zich mee, die bijdragen aan de aantrekkelijkheid van deze bedrijfsvorm. Hieronder noemen we 3 voordelen van een nv.

Beperkte Aansprakelijkheid

Bestuurders van een nv genieten beperkte aansprakelijkheid, wat betekent dat hun persoonlijke bezittingen beschermd zijn tegen zakelijke schulden.

Overdraagbare Aandelen

Aandelen van een nv kunnen vrijelijk worden overgedragen tussen aandeelhouders, wat flexibiliteit biedt bij het wijzigen van de eigenaarsstructuur.

Verzekerd voor Sociale Verzekeringen

Onder bepaalde voorwaarden kan het bestuur van een nv verzekerd zijn voor sociale verzekeringen, waardoor bepaalde risico's worden afgedekt.

Wat zijn de nadelen van een naamloze vennootschap?

Het kiezen voor een naamloze vennootschap (nv) brengt enkele nadelen met zich mee, die belangrijk zijn om in overweging te nemen. Hieronder zie je 3 nadelen van een nv.

Hoge Kapitaalvereisten

Bij de oprichting van een nv is er een aanzienlijk startkapitaal van €45.000 vereist. Dit hoge minimumkapitaalbedrag kan een belemmering vormen voor ondernemers die niet direct over deze financiële middelen beschikken.

Belastingdruk

Nv's worden geconfronteerd met een complexe fiscale structuur, resulterend in een hoge belastingdruk. De vennootschap is onderhevig aan inkomstenbelasting, vennootschapsbelasting en dividendbelasting, wat kan leiden tot aanzienlijke fiscale verplichtingen.

Notariële Akte en Oprichtingskosten

De oprichting van een nv vereist de opstelling van een verplichte notariële akte, wat kan leiden tot aanzienlijke notariskosten. De totale oprichtingskosten kunnen daardoor hoog oplopen, en dit vormt een financiële last voor de onderneming.

Wanneer kies je voor een nv?

Overweeg een NV als je bedrijf grote financiële behoeften heeft. Een NV biedt de mogelijkheid om kapitaal op te halen door aandelen uit te geven, wat kan worden gedaan door ze te verkopen aan investeringsfondsen, individuele beleggers of door de beurs op te gaan. Met het opgehaalde kapitaal kun je vervolgens investeren in de groei van je bedrijf. Het is echter belangrijk om te onthouden dat aandeelhouders een zeggenschap hebben in de besluitvorming van het bedrijf, wat betekent dat je niet volledig zelfstandig beslissingen kunt nemen.

Kosten voor het oprichten van een Naamloze Vennootschap

Het opzetten van een naamloze vennootschap vereist een initiële financiële investering. Om te starten is een minimaal kapitaal van € 45.000 essentieel. Dit bedrag is nodig om aan de wettelijke vereisten te voldoen en dient als bewijs van financiële betrouwbaarheid. Bijkomende kosten omvatten de vergoedingen voor een notaris, die variëren maar gemiddeld tussen de € 500 en € 2.200 liggen, afhankelijk van de gekozen notaris en de complexiteit van de oprichtingsakte.

Naast notariskosten moet er ook een eenmalig inschrijvingsgeld van € 80,10 betaald worden aan de Kamer van Koophandel (KvK). Verder zijn er kosten verbonden aan het onderhouden van de boekhouding. Een nv is verplicht jaarlijks een jaarrekening te deponeren bij de KvK, waarvan de kosten afhangen van de omvang en complexiteit van de onderneming. Het is echter mogelijk om op deze kosten te besparen door gebruik te maken van geavanceerde boekhoudsoftware. Wil je je eigen boekhouding en administratie doen? Vergelijk de beste boekhoudprogramma's hier!

Aansprakelijkheid en tekenbevoegdheid binnen een NV

Bij een naamloze vennootschap ligt de aansprakelijkheid hoofdzakelijk bij de entiteit zelf, niet bij de individuele aandeelhouders. Dit betekent dat de persoonlijke bezittingen van de aandeelhouders over het algemeen beschermd zijn. De tekenbevoegdheid, ofwel wie namens de nv overeenkomsten mag sluiten, is typisch voorbehouden aan het bestuur of specifiek gemandateerde bestuurders. Deze structuur zorgt voor een duidelijke scheiding tussen persoonlijke en bedrijfsmatige financiële risico's.

Belastingaangifte van een Naamloze Vennootschap

De fiscale verplichtingen van een nv zijn meerledig. Ten eerste is er de vennootschapsbelasting (vpb) die geheven wordt op de winst. Tot een winst van € 200.000 geldt een tarief van 19%, terwijl winsten daarboven belast worden tegen 25,8%. Daarnaast moeten bestuurders inkomstenbelasting betalen over hun salaris, dat in overeenstemming moet zijn met de zogenaamde gebruikelijk-loonregeling en minimaal € 51.000 netto per jaar moet bedragen.

Het is ook belangrijk om rekening te houden met btw-verplichtingen en de heffing van dividendbelasting bij uitkering van winst aan aandeelhouders. De btw, of omzetbelasting, moet door de nv worden afgedragen over de geleverde goederen en diensten. Dividendbelasting wordt ingehouden op de uitgekeerde dividenden en dient als voorheffing op de inkomstenbelasting van de ontvanger.

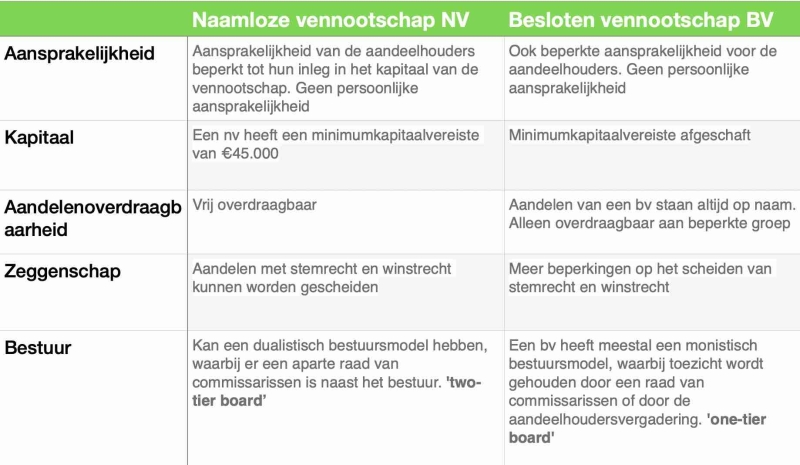

Wat is het verschil tussen een nv en bv?

Een naamloze vennootschap (nv) en een besloten vennootschap (bv) zijn beide vormen van rechtspersonen in Nederland. Hier zijn enkele verschillen tussen de twee.

Het oprichten van een naamloze vennootschap (nv) is een stap die gepaard gaat met zowel opwinding als de noodzaak van een aanzienlijke initiële investering. Het fundament van deze ondernemingsvorm is het vereiste startkapitaal van €45.000, een bedrag dat de financiële solvabiliteit van de onderneming onderstreept en een vereiste is voor de oprichting. Echter, de financiële verplichtingen beperken zich niet tot dit startkapitaal. Potentiële nv-eigenaren dienen ook rekening te houden met de variabele kosten voor notariële diensten, die gemiddeld tussen €500 en €2.200 liggen, afhankelijk van de complexiteit van de oprichtingsdocumenten en de tarieven van de gekozen notaris. Daarbovenop komt een eenmalige inschrijvingsfee bij de Kamer van Koophandel (KvK) van €80,10, evenals de jaarlijkse kosten voor het onderhoud van de boekhouding. Deze laatste kosten zijn afhankelijk van de grootte en complexiteit van de nv en kunnen aanzienlijk variëren. Het implementeren van efficiënte boekhoudsoftware kan echter een manier zijn om deze kosten te minimaliseren.

Binnen een nv speelt aansprakelijkheid een cruciale rol, waarbij het bedrijf zelf verantwoordelijk is voor eventuele schulden of financiële verplichtingen, in plaats van de individuele aandeelhouders. Dit biedt een significant voordeel in termen van bescherming van persoonlijke activa. De bevoegdheid tot het ondertekenen van overeenkomsten en uitvoeren van bedrijfsbeslissingen is typisch voorbehouden aan het bestuur of aan specifiek aangewezen bestuurders, wat zorgt voor een duidelijke scheiding tussen het management en de eigendomsstructuur van de onderneming.

Op het gebied van belastingen navigeert een nv door een complex landschap. De winst van de nv wordt belast via de vennootschapsbelasting, met een tarief van 19% voor winsten tot €200.000 en een hoger tarief van 25,8% voor winsten daarboven. Bestuurders zijn daarnaast verplicht om inkomstenbelasting te betalen over hun salaris, dat in lijn moet zijn met de zogenaamde gebruikelijk-loonregeling, met een minimum van €51.000 netto per jaar. Bovendien moet de nv btw afdragen over de geleverde goederen en diensten en dividendbelasting inhouden op uitgekeerde dividenden, welke dient als voorheffing op de inkomstenbelasting van de ontvanger. Deze belastingverplichtingen benadrukken het belang van nauwkeurige financiële planning en administratie binnen de nv-structuur.