Wat houdt loonbelasting in?

Loonbelasting is een vorm van belasting die wordt ingehouden door de werkgever op het loon van de werknemer. Het ingehouden bedrag wordt hierna overgedragen aan de belastingdienst. Werkgevers zijn door de overheid verplicht om loonbelasting in te houden. De overheid bepaald de tarieven en zijn gebaseerd op het inkomen van de werknemer. Elk jaar worden deze tarieven bijgesteld.

Het doel van loonbelasting is om de belastingdruk te spreiden over het jaar en te voorkomen dat werknemers aan het einde van het jaar grote bedragen aan inkomstenbelasting moeten betalen. Het geld dat wordt ingehouden via loonbelasting wordt door de overheid gebruikt om verschillende publieke voorzieningen te financieren, zoals onderwijs, gezondheidszorg en sociale zekerheid.

Wat is het verschil tussen loonbelasting en loonheffing?

Loonbelasting en loonheffing worden vaak door elkaar gebruikt, maar er is een subtiel verschil tussen beide begrippen. Loonbelasting is een onderdeel van de loonheffing. Het is de belasting die wordt ingehouden op het salaris van werknemers door hun werkgevers en vervolgens wordt afgedragen aan de belastingdienst. Loonbelasting wordt berekend op basis van de individuele situatie van de werknemer, zoals zijn of haar belastbaar inkomen, eventuele heffingskortingen en de toepasselijke belastingschijven.

Loonheffing daarentegen omvat naast de loonbelasting ook premies voor sociale verzekeringen, zoals de premies voor de volksverzekeringen (AOW, ANW) en de werknemersverzekeringen (WW, WIA, ZW). Dit betekent dat loonheffing niet alleen belasting omvat, maar ook premies voor sociale verzekeringen die worden ingehouden op het salaris van werknemers. Samen vormen loonbelasting en premies voor sociale verzekeringen de totale loonheffing die wordt ingehouden op het salaris van werknemers.

Hoe wordt de loonbelasting berekend?

De berekening van de loonbelasting is afhankelijk van verschillende factoren, waaronder het belastbaar inkomen van de werknemer, de toegepaste heffingskortingen en de belastingschijven. Over het algemeen wordt de loonbelasting als volgt berekend.

Belastbaar inkomen: Het belastbaar inkomen van een werknemer is het totale bruto-inkomen minus de aftrekposten waar de werknemer recht op heeft, zoals reiskostenvergoedingen en pensioenpremies.

Heffingskortingen: Heffingskortingen zijn kortingen die van de te betalen belasting worden afgetrokken. Ze worden berekend op basis van het belastbaar inkomen. Enkele voorbeelden van heffingskortingen zijn de algemene heffingskorting en de arbeidskorting.

Belastingschijven: Het belastbaar inkomen valt in verschillende belastingschijven, waarbij voor elk deel van het inkomen een ander tarief van toepassing is. Hoe hoger het inkomen, hoe hoger het belastingtarief.

Loonheffingstabel: Op basis van het belastbaar inkomen en de toegepaste heffingskortingen wordt de loonbelasting berekend volgens de loonheffingstabel van de Belastingdienst. Deze tabel geeft de te betalen belasting per belastingschijf weer.

Inhouding door werkgever: De werkgever houdt de loonbelasting in op het salaris van de werknemer en draagt dit vervolgens af aan de Belastingdienst.

De exacte berekening kan complex zijn vanwege verschillende factoren, zoals aftrekposten, heffingskortingen en bijzondere situaties van de werknemer. Daarom wordt de loonbelasting meestal berekend door een salarisadministrateur of via geautomatiseerde loonberekeningssoftware.

Hoeveel procent is de loonbelasting?

Het percentage van de loonbelasting dat wordt ingehouden op het salaris van een werknemer varieert afhankelijk van het belastbaar inkomen en de toepasselijke belastingschijven. In Nederland wordt de loonbelasting doorgaans ingehouden volgens een progressief tariefsysteem, wat betekent dat hogere inkomens een hoger belastingtarief betalen dan lagere inkomens.

Belastingtarieven in 2023: Had je in 2023 een belastbaar inkomen tot €73.031 dan viel je in belastingschijf 1. Dan betaalde je een tarief van 36,93% over je belastbare inkomen. Stel je verdient €35.000, dan betaalde je 36,93% over de €35.000. Verdiende je boven de €73.031, dan viel je in belastingschijf 2 en betaalde je een tarief van 49,50%.

Belastingtarieven in 2024: In 2024 zijn de tarieven iets gestegen. Je valt in belastingschijf een als je een belastbaar inkomen hebt tot €75.518. Hier betaal je een tarief over van 36,97%. Met een belastbaar inkomen van €75.518 behoor je in belastingschijf 2. Het tarief in deze schijf is 49,50%.

Wat is loonheffingskorting en hoe werkt het?

Loonheffingskorting is een fiscaal voordeel dat wordt toegepast op je inkomen. Het is bedoeld om ervoor te zorgen dat je maandelijks meer nettosalaris ontvangt. Iedereen die in Nederland woont heeft recht op de algemene heffingskorting. Als je in Nederland woont en ook werkt, dan heb je ook recht op de arbeidskorting.

Algemene heffingskorting: De korting op je inkomstenbelasting en premie volksverzekeringen noemen we de algemene heffingskorting. Hier heeft iedereen recht op, maar of je volledig gebruik kan maken van deze korting is afhankelijk van je leeftijd en of je het hele jaar in Nederland hebt gewoond.

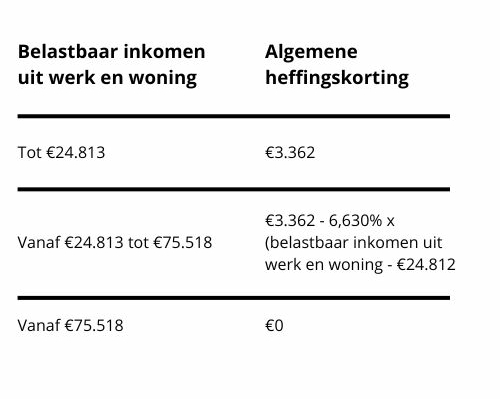

De hoogte van de heffingskorting is afhankelijk van je inkomen. Als je inkomen stijgt dan zal je minder korting ontvangen. Hieronder zie je een tabel over de algemene heffingskorting als je nog geen AOW-leeftijd hebt.

Arbeidskorting: Als je werkt krijg je arbeidskorting. In het geval dat je een werkgever hebt dan wordt bij de berekening van de loonheffing al rekening gehouden met de arbeidskorting. Als je belastingaangifte doet, hoef je de arbeidskorting niet apart aan te vragen. Deze wordt automatisch voor je berekend.

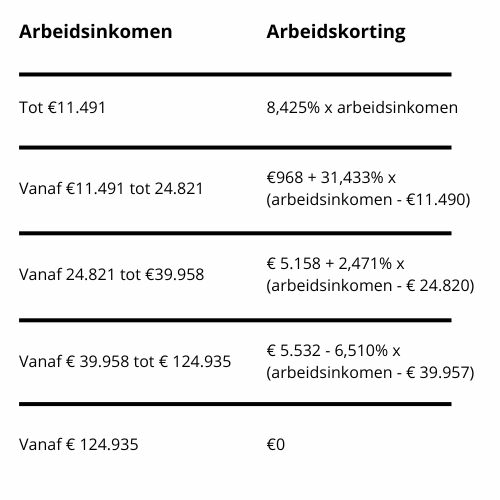

Hieronder zie je een tabel van de arbeidskorting in 2024 als je nog geen AOW-leeftijd hebt.

Het correct begrijpen van loonbelasting en loonheffing is essentieel voor zowel werkgevers als werknemers om te zorgen voor een juiste afdracht en een helder inzicht in het netto-inkomen. Door te begrijpen hoe deze belastingen worden berekend en toegepast, kunnen zowel werkgevers als werknemers hun financiën beter plannen en voldoen aan hun fiscale verplichtingen.

Het is belangrijk om op de hoogte te blijven van eventuele wijzigingen in belastingwetgeving en tarieven, aangezien deze van invloed kunnen zijn op de berekening van loonbelasting en loonheffing. Werkgevers dienen regelmatig hun loonadministratie te controleren om te zorgen dat de belastingen correct worden ingehouden en afgedragen aan de belastingdienst.

Voor werknemers is het raadzaam om hun loonstrookjes regelmatig te controleren om te verzekeren dat de juiste bedragen aan loonbelasting en premies worden ingehouden. In geval van vragen of onduidelijkheden over loonbelasting en loonheffing, kunnen zowel werkgevers als werknemers altijd contact opnemen met de belastingdienst of een fiscaal adviseur voor advies en ondersteuning.

Door een goed begrip en naleving van loonbelasting en loonheffing kunnen werkgevers en werknemers samenwerken om een correcte en transparante afhandeling van belastingen te verzekeren, wat bijdraagt aan een gezonde financiële situatie voor alle betrokken partijen.